O Brasil tem um talento natural para empreender — e improvisar. Segundo dados do IBGE, mais de 32,5 milhões de brasileiros trabalham como autônomos informais ou empregados sem carteira assinada. Isso representa 31,7% da população ocupada. Se somarmos os trabalhadores domésticos sem carteira, servidores públicos informais e empregadores sem CNPJ, o número é ainda maior.

A chamada “plataformização do trabalho” — com motoristas de aplicativo e entregadores sem vínculo formal — é só a ponta do iceberg. A pejotização também avança, muitas vezes como estratégia de empresas para cortar custos trabalhistas. O resultado? Um contingente crescente de brasileiros sem proteção previdenciária, sem direito a auxílio-doença, aposentadoria ou salário-maternidade.

O MEI cresceu — e o déficit também

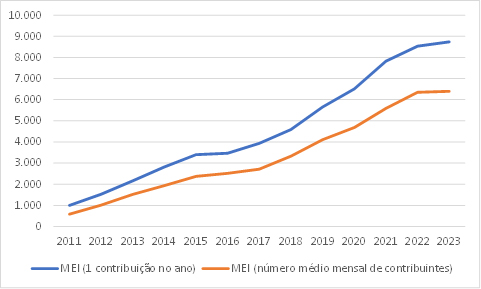

Criado em 2008 para formalizar os trabalhadores por conta própria, o programa do Microempreendedor Individual (MEI) parecia uma solução promissora. E cresceu rápido: de 44 mil inscritos em 2009 para 16,3 milhões em 2024 (veja gráfico abaixo). Mas o estudo do Observatório de Política Fiscal da FGV mostra que o crescimento veio acompanhado de um problema estrutural.

A contribuição previdenciária do MEI é de apenas 5% do salário mínimo — o que dá direito a uma série de benefícios, como aposentadoria por idade, pensão por morte e auxílio-doença. O problema? Essa alíquota é insuficiente para sustentar o custo desses benefícios no longo prazo.

Segundo simulações feitas pelo economista Rogério Nagamine Costanzi, o programa pode gerar um déficit atuarial de R$ 711 bilhões (a valor presente) nas contas do Regime Geral de Previdência Social (RGPS). Em valores nominais, o rombo pode chegar a R$ 1,9 trilhão nas próximas sete décadas.

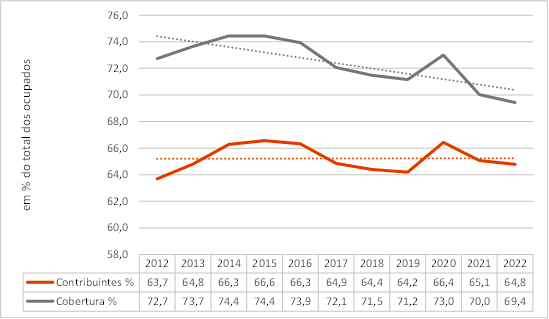

O “descasamento” entre o número de contribuintes e o índice de cobertura pode ser visualizado no gráfico abaixo produzido a partir de dados do Instituto de Pesquisa Econômica Aplicada, o IPEA:

Migração e inadimplência: o efeito colateral

O estudo também aponta que o MEI não está necessariamente formalizando quem estava à margem. Em muitos casos, há migração de trabalhadores que antes contribuíam como empregados com carteira assinada para o regime mais barato e menos equilibrado do MEI. Isso fragiliza ainda mais o financiamento da previdência.

Outro dado preocupante: dois em cada três trabalhadores por conta própria não contribuem para a previdência social. Mesmo entre os MEIs, a inadimplência é alta. Em 2023, havia cerca de 25,6 milhões de trabalhadores por conta própria, dos quais 17,3 milhões (67,5%) estavam fora do sistema previdenciário.

Quem é o MEI?

O perfil do MEI também surpreende. A maioria tem ensino médio ou superior completo, renda domiciliar acima da média e experiência anterior no mercado formal. Ou seja, o programa, que deveria focar em trabalhadores de baixa renda e baixa escolaridade, acabou beneficiando um público mais estruturado — com menor risco social.

E agora?

O estudo da FGV conclui que o MEI precisa ser urgentemente reavaliado. A focalização inadequada, o desequilíbrio atuarial e o estímulo à migração de regimes mais sustentáveis para o MEI colocam em risco a sustentabilidade da previdência pública.

A boa notícia? O Brasil tem instrumentos para corrigir a rota. Mas, como alerta o estudo, é preciso olhar para o médio e longo prazo — e não apenas para o calendário eleitoral.

Panorama da Previdência Social em diferentes países: Holanda, Itália, EUA, Índia e México

A forma como os países estruturam e gerenciam seus sistemas previdenciários varia consideravelmente, refletindo suas realidades socioeconômicas, políticas e demográficas.

A GZM pesquisou o panorama da situação da previdência social na Holanda, Itália, Estados Unidos, Índia e México, destacando seus modelos e desafios. Confira:

Holanda: excelência em sistemas previdenciários

A Holanda é frequentemente citada como referência mundial em sistemas previdenciários. O país adota um modelo de três pilares:

- Pensão Pública (AOW – Algemene Ouderdomswet): Este é um benefício universal garantido a todos os residentes legais, com base no tempo de residência ou trabalho no país. Cada ano de residência/trabalho garante 2% do valor total, sendo necessários 50 anos para atingir 100%.

- Pensão Ocupacional: Vinculada aos empregadores, é oferecida por fundos de pensão e cobre uma parte significativa dos salários.

- Previdência Privada: Opcional, contratada individualmente pelos trabalhadores.

O sistema holandês é reconhecido por sua robustez e capacidade de proporcionar um futuro financeiro seguro aos seus cidadãos. Existe um acordo bilateral entre Brasil e Holanda que permite a contagem de tempo de contribuição entre os países.

Itália: sistema contributivo com ajustes constantes

O sistema previdenciário italiano opera majoritariamente sob o modelo contributivo, onde o valor do benefício é diretamente proporcional às contribuições feitas ao longo da vida de trabalho. Os requisitos para aposentadoria têm passado por reformas significativas, visando a sustentabilidade financeira e o ajuste à expectativa de vida.

- Idade Mínima: Atualmente, a idade mínima para aposentadoria é de 67 anos, com ajustes automáticos baseados na longevidade.

- Tempo de Contribuição: Geralmente são necessários 20 anos de contribuição.

- Cálculo do Benefício: O cálculo considera 100% das contribuições realizadas.

A Itália também possui um acordo previdenciário com o Brasil, permitindo a soma de tempos de contribuição. No entanto, o sistema tem enfrentado desafios com a redução do valor final dos benefícios após as reformas.

Estados Unidos: duas frentes principais

O sistema previdenciário americano é composto por duas vertentes principais:

- Social Security (Seguridade Social): Um benefício público obrigatório, financiado por impostos sobre a folha de pagamento. Ele oferece proteção para aposentadoria, invalidez e para famílias em caso de falecimento do provedor. O valor do benefício varia com a média salarial ao longo da vida profissional, considerando até 35 anos de contribuição. A idade para aposentadoria integral é 67 anos, mas é possível se aposentar mais cedo (a partir dos 62 anos), com redução no valor do benefício.

- Planos Privados: Complementares ao Social Security, incluem o 401(k) (oferecido por empregadores) e os IRAs (Individual Retirement Accounts), que são contas individuais de aposentadoria.

Os EUA possuem um acordo previdenciário com o Brasil, que permite a contagem de tempo de contribuição entre os países, facilitando a aposentadoria para brasileiros que trabalharam legalmente nos EUA.

Índia: idade de aposentadoria estável e acordos bilaterais

Na Índia, a idade de aposentadoria para homens tem se mantido estável em 60 anos. O país tem buscado fortalecer sua cobertura previdenciária e recentemente promulgou um acordo previdenciário com o Brasil.

O Acordo Previdenciário Brasil-Índia visa garantir a cobertura previdenciária adequada e evitar a dupla tributação para trabalhadores e empresas de ambos os países. Ele permite que o tempo de contribuição em um país seja considerado no outro, beneficiando cerca de 5.000 brasileiros e indianos que se deslocam entre as nações. O acordo também assegura que os benefícios sejam pagos nas mesmas condições como se o beneficiário estivesse em seu país de origem.

México: reformas e desafios na cobertura

O México passou por reformas em seu sistema de previdência, com destaque para a transição para um sistema de administradoras de fundos para aposentadoria (AFORES), um modelo privado.

- Reforma Previdenciária de 2020: Houve um projeto de reforma que visava aumentar o benefício previdenciário e a cobertura de trabalhadores com pensão garantida. A proposta buscava elevar a cobertura de 56% para 97% de trabalhadores ativos com direito a uma pensão.

- Desafios com a Capitalização: Relatos indicam que, após a capitalização da previdência, um número significativo de idosos se encontrou em situação de miséria, com a triplicação do tempo de contribuição e redução drástica dos benefícios.

- Programas de Apoio: Em resposta a essa situação, o governo implementou programas de bônus para idosos em situação de pobreza.

A América Latina como um todo enfrenta o desafio de alta informalidade, com mais da metade dos trabalhadores não contribuindo para a seguridade social, o que impacta diretamente a cobertura previdenciária em países como Brasil e México.

O cenário da Previdência no Brasil — em resumo

O Brasil vive uma contradição previdenciária: enquanto o número de trabalhadores informais e MEIs cresce aceleradamente, a adesão ao sistema de proteção social segue baixa e irregular. São mais de 32,5 milhões de brasileiros sem carteira assinada ou atuando por conta própria, muitos dos quais não contribuem para o INSS. O programa do MEI, criado para formalizar esse público, já reúne 16,3 milhões de inscritos, mas enfrenta alta inadimplência e risco de desequilíbrio fiscal.

Estudo da FGV aponta que o MEI pode gerar um déficit atuarial de R$ 711 bilhões (valor presente), podendo chegar a R$ 1,9 trilhão em valores nominais nas próximas décadas. A informalidade, a pejotização e a migração de trabalhadores formais para regimes mais baratos fragilizam o financiamento da previdência pública.

A quem interessa

- Trabalhadores informais, autônomos e MEIs que buscam segurança financeira no longo prazo.

- Empresas e gestores de RH, que precisam entender os impactos da pejotização e da informalidade sobre seus colaboradores.

- Formuladores de políticas públicas, diante do desafio de equilibrar inclusão social e sustentabilidade fiscal.

- Entidades de classe, cooperativas e sindicatos, que podem oferecer alternativas de previdência complementar.

- Economistas e analistas de mercado, atentos ao impacto da previdência sobre consumo, produtividade e desigualdade.

Por que é importante

- A falta de cobertura previdenciária expõe milhões à vulnerabilidade extrema em caso de doença, acidente ou aposentadoria.

- O desequilíbrio fiscal gerado por regimes subfinanciados como o MEI compromete a sustentabilidade do sistema.

- A informalidade reduz o poder de consumo futuro, afetando a demanda interna e o dinamismo da economia.

- A ausência de proteção social acentua desigualdades e pressiona a assistência pública.

- A previdência é parte da infraestrutura básica de uma economia moderna, e não um luxo.

Checklist de ações para gestores e profissionais

Para empresas e líderes de RH:

- Reavaliar políticas de contratação via PJ e seus impactos previdenciários.

- Oferecer orientação sobre previdência complementar aos colaboradores.

- Estimular a formalização e o planejamento de longo prazo.

Para profissionais autônomos e MEIs:

- Verificar a regularidade das contribuições ao INSS.

- Conhecer os benefícios garantidos pelo regime do MEI.

- Avaliar alternativas como planos instituídos e previdência complementar.

- Utilizar simuladores e plataformas digitais para planejar aposentadoria.

Para entidades e associações:

- Integrar soluções previdenciárias aos serviços oferecidos.

- Promover campanhas de educação financeira e previdenciária.

- Apoiar modelos flexíveis e acessíveis para públicos de baixa renda.

Análise GZM

A previdência brasileira está diante de um ponto de inflexão. O crescimento da informalidade e do MEI exige uma resposta estratégica que vá além da arrecadação: é preciso repensar o modelo de proteção social para uma economia cada vez mais fragmentada.

Como alerta o estudo da FGV apresentado nesta reportagem, o problema não está na falta de instrumentos, mas na focalização inadequada e na ausência de políticas integradas. Isso, certamente, pode ser considerado uma boa notícia.

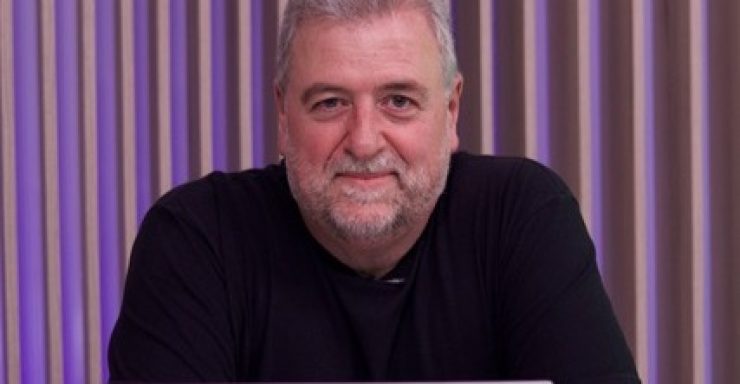

Se o Brasil tem ferramentas, instituições e conhecimento técnico para enfrentar o desafio, então é hora de reunirmos tudo isso e começarmos a criar nossa solução, sob o risco de o assunto virar o dilema apontado por Devanir Silva, presidente da Abrapp: vamos esperar a próxima crise — ou começar agora?

Para saber mais sobre o assunto, a GZM publica junto com essa série e com exclusividade um artigo de Devanir Silva, diretor-presidente da Abrapp. Confira neste link.